「ライブのチケットがクレジットカード以外対応していなかった」「クレジットカードがないと、ネットショッピングの支払いが面倒」と思った経験のある学生は多いでしょう。

街中でもキャッシュレス決済が浸透していたり、オンライン決済はクレジットカードの方が圧倒的に楽だったりするので、学生でもクレジットカードを持つメリットは十分あります。

しかし、クレジットカードは1万種類以上あると言われているので、どのクレジットカードが自分にぴったりなのかを分からない学生もいますよね。

そこでこの記事では、学生向けにどのようなクレジットカードがおすすめなのか、どのように選べばいいのかを分かりやすく解説していきます!

- 学生におすすめのクレジットカードは「三井住友カード(NL)」!

- 学生がクレジットカードを選ぶときは、年会費・ポイント還元率・特典・学生限定サービスを重視すべき

- 学生で収入のない方でもクレジットカードの審査に通る可能性がある

\ 大人気のクレジットカード! /

公式サイト:https://www.smbc-card.com/nl

クレジットカードおすすめ(学生向け)を比較!

編集部が年会費・ポイント還元率・特典・学生限定サービスを徹底的に分析した上で、「学生向けのクレジットカードおすすめ一覧表を作成しました。

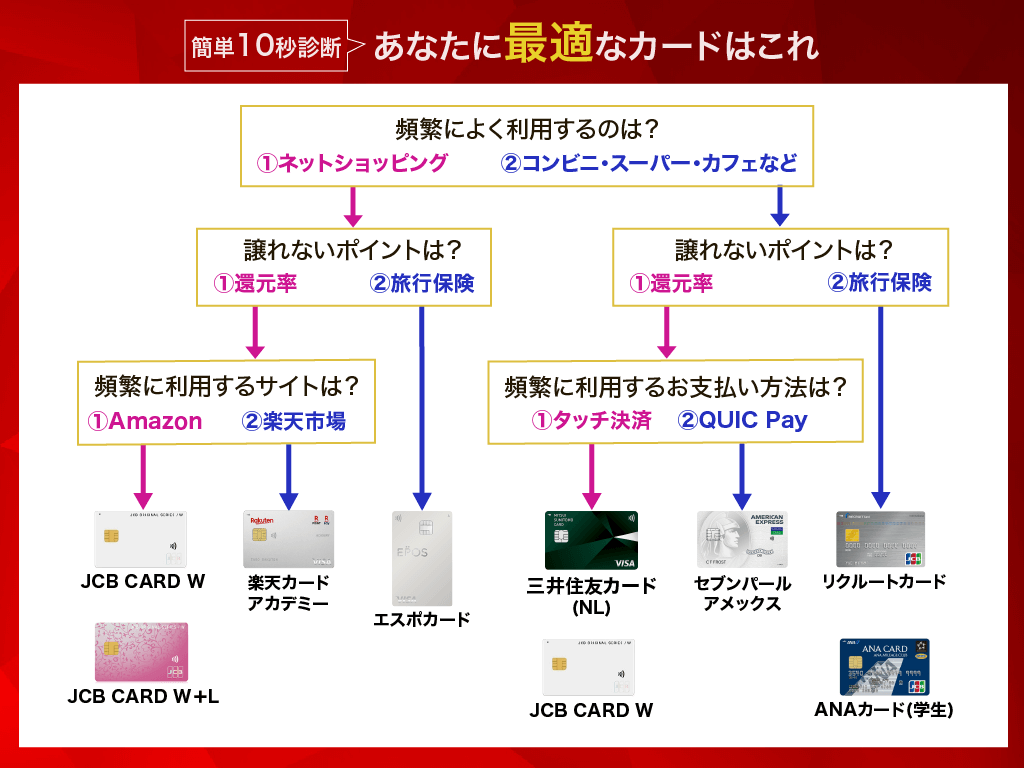

また、最短10秒で最適なカードが分かる学生向けフローチャートも作成したので、併せて参考にしてみてください!

上記で気になったクレジットカードがあれば、以下の表から詳細を確認してみてくださいね!(クリックすると各クレジットカードの詳細へ飛べます。)

| カード名 | 三井住友カード(NL) | JCB CARD W | セゾンパール・アメリカン・エキスプレス(R)・カード | 学生専用ライフカード | JCBカードW+(PLUS)L | JCB一般カード | リクルートカード | PayPayカード | エポスカード | イオンカードセレクト | 三菱UFJカード VIASOカード | セゾンカードインターナショナル | 楽天カード アカデミー | 三菱UFJカード | dカード | セゾンブルー・アメリカン・エキスプレスR・カード | JALカード(navi) | ビュー・スイカカード | ANAカード〈学生用〉 | au PAYカード |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 画像 |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |  |

| おすすめポイント | 学生限定の特典&ポイントの貯まりやすさ◎ | 学生がよく使う店舗での還元率が高い | QUICPay利用でポイントが2%還元 | 海外での利用金額の3%がキャッシュバック | ポイントが貯まりやすい&女性向けの特典 | 使うほど還元率アップ | ポイント基本還元率1.2%&ホットペッパーやじゃらんでお得 | PayPay残高にチャージできる唯一のクレジットカード | 店舗で即日発行できる&海外旅行傷害保険が自動付帯 | 映画の割引特典が得られる | 自動キャッシュバックでポイントを無駄にしない | 最短5分で発行できる | 楽天経済圏でお得にポイントが貯まる | 対象コンビニで最大5.5%相当のポイント還元 | docomoユーザーならポイント3重取り&ケータイ補償が付帯 | 専用サイトでポイントが30倍 | 日常利用でマイルがどんどん貯まる | 通学から旅行までお得になる | お得にマイルを貯められる&航空券と交換可能 | 高還元率&補償も充実! |

| 年会費 | 永年無料 | 無料 | 無料 ※年1回の利用がなければ1,100円(税込) | 無料 | 無料 | 1,375円(税込) ※初年度無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 無料 | 1,375円(初年度無料・年1回以上利用で翌年度無料) | 無料 | 3,300円(初年度無料) | 無料 | 524円(税込) | 無料 | 18歳以上(高校生除く)で本人または配偶者に定期収入のある方&au IDを持っている方 |

| 入会資格 | 18歳以上 ※高校生は除く | 18歳~39歳 | 18歳以上 | 18歳~25歳 | 18歳~39歳 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上※高校生不可 | 18歳以上 | 18歳以上 | 18歳~28歳 | 18歳以上 | 18歳以上 | 18歳以上 | 18歳以上~30歳未満の大学院、大学、短大、専門学校、高専4・5年生の方 | 18歳以上 | 18歳以上 | 18歳以上(高校生除く)で本人または配偶者に定期収入のある方&au IDを持っている方 |

| 審査・発行期間 | 最短10秒 ※即時発行ができない場合があります。 | 最短5分 | 最短即日 | 最短2営業日 | 最短5分 | 最短即日 | 最短5営業日 | 最短5分 | 最短即日 | 通常2週間 | 最短即日 | 最短即日 | 最短3営業日 | 最短翌営業日 | 最短5営業日 | 最短3営業日 | 2~3週間 | 2週間程度 | 通常3週間 | 1~2週間 |

| ポイント還元率 | 0.5~7% | 1.0%~5.5% | 0.50%~2.00% | 0.50%~3.00% | 1.0%~5.5% | 0.5%~5.0% | 1.20%~4.20% | 1.0%~3.0% ※利用金額200円につき1.0% | 0.50%~1.25% | 0.5%~1% | 0.5%~1.0% | 0.50% | 1.00%~3.00% | 0.5%〜19.0% ※グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。 | 1.00%~4.50% | 0.50%~1.00% | 1.00%~2.00% | 0.50%~1.84% | 0.50%~3.00% | 1.00% |

| ポイント種類 | Vポイント | OkiDokiポイント | セゾン永久不滅ポイント | LIFEサンクスポイント | Oki Dokiポイント | Oki Dokiポイント | リクルートポイント | PayPayボーナス | エポスポイント | WAON POINT | VIASOポイント | セゾン永久不滅ポイント | 楽天ポイント | グローバルポイント | dポイント | セゾン永久不滅ポイント | JALマイル | JRE POINT | Vポイント | Pontaポイント |

| 国際ブランド | Visa Mastercard® | JCB | AmericanExpress | Visa Mastercard® JCB | JCB | JCB | Visa Mastercard® JCB | Visa Mastercard® JCB | Visa | Visa Mastercard® JCB | Mastercard® | Visa Mastercard® JCB | Visa JCB | Visa Mastercard® JCB AmericanExpress | Visa Mastercard® | AmericanExpress | Visa Mastercard® JCB | Visa Mastercard® JCB | Visa Mastercard® | Visa Mastercard® |

| 付帯保険 | 海外旅行傷害保険(利用付帯) | 海外旅行 ショッピング | なし | 海外旅行 | 海外旅行 ショッピング | 海外旅行 国内旅行 ショッピング | 海外旅行 国内旅行 ショッピング | なし | 海外旅行 | ショッピング | なし | ショッピング | 海外旅行 | 海外旅行 ショッピング | ショッピング docomo契約の方向けにケータイ補償 | 海外旅行 国内旅行 ショッピング | 海外旅行 国内旅行 ショッピング | 海外旅行 国内旅行 | 海外旅行 国内旅行 ショッピング | 海外旅行 ショッピング |

| スマホ決済 | Google Pay™ | Apple Pay Google Pay™ | Apple Pay Google Pay™ | Apple Pay Google Pay™ 楽天ペイ | Apple Pay Google Pay™ | Apple Pay Google Pay™ | Apple Pay Google Pay™ | なし | Apple Pay Google Pay™ 楽天ペイ | Apple Pay 楽天ペイ | Apple Pay Google Pay™ 楽天ペイ | Apple Pay Google Pay™ | Apple Pay Google Pay™ | Apple Pay Google Pay™ 楽天ペイ | Apple Pay | Apple Pay Google Pay™ | WAON 楽天ペイ | Apple Pay | Apple Pay Google Pay™ 楽天ペイ | 楽天ペイ au PAY |

| 電子マネー | iD(専用) WAON | QUICPay | QUICPay | なし | QUICPay | QUICPay | なし | なし | 楽天Edy | WAON | なし | なし | 楽天Edy | QUICPay 楽天Edy | iD | なし | 楽天Edy | Suica | iD 楽天Edy | 楽天Edy au PAY Apple Pay |

| 追加カード | ETCカード 家族カード | ETCカード 家族カード | ETCカード 家族カード ※デジタル不可 | ETCカード | ETCカード 家族カード | ETCカード 家族カード | ETCカード 家族カード | なし | ETCカード | ETCカード 家族カード | ETCカード 家族カード | 家族カード | ETCカード | 家族カード ETCカード | ETCカード 家族カード | ETCカード 家族カード | ETCカード | ETCカード | ETCカード | 家族カード ETCカード |

| カードのランクアップ | 三井住友カード ゴールド(NL) | JCBゴールド(年会費11,000円) | ー | ゴールドカード ※別途審査あり | JCBゴールド(年会費11,000円) | JCBゴールド | なし | なし | エポスゴールドカード | 条件クリアでゴールドカードを発行 | なし | なし | 楽天カード(卒業後自動切替) | 三菱UFJカードゴールドプレステージ(年会費11,000円) | dカードゴールド(年会費11,000円) | なし | JALカード | なし | なし | なし |

| 締め日・支払い日 | 毎月15日翌月10日or毎月月末翌月26日 | 毎月15日 翌月10日 | 毎月10日 翌月4日 | 毎月5日 当月27日or翌月3日 | 毎月10日 翌月15日 | 毎月15日 翌月10日 | 毎月15日 翌月10日 | 月末締め 翌月27日 | 毎月4日or27日 翌月4日or27日 | 毎月10日 翌月2日 | 毎月15日 翌月10日 | 毎月10日 翌月4日 | 毎月月末 翌月27日 | 毎月15日 翌月10日 | 毎月15日 翌月10日 | 毎月10日 翌月4日 | 毎月15日 翌月10日 | 毎月月末 翌々月4日 | 毎月15日 翌月10日 | 毎月15日 翌月10日 |

| 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

これらの中でも、三井住友カード(NL)やJCB CARD Wは、コンビニやカフェ、ネット通販など学生がよく利用する店舗・サービスでポイントが貯まりやすくなるため魅力的です!

なかでも、三井住友カード(NL)は学生限定のポイント制度が設けられており、対象のサブスクの支払いで最大9.5%&スマホ代の支払いで最大1.5%のポイントがもらえます。

また、QRコード決済に利用すると最大2.5%還元されるなど、ポイント還元のチャンスがたくさんあってお得ですよ!

学生のクレジットカードおすすめ20選

早速、それぞれのカードについて詳しく見ていきましょう!

三井住友カード(NL)|学生限定の特典&ポイントの貯まりやすさ◎

学生のクレジットカードおすすめ1枚目は「三井住友カード(NL)」です!

三井住友カード(NL)の基本情報

| 年会費 | 永年無料 |

| 入会資格 | 18歳以上 ※高校生は除く |

| 審査・発行期間 | 最短10秒 ※即時発行ができない場合があります。 |

| ポイント還元率 | 0.5~7% |

| ポイント種類 | Vポイント |

| 国際ブランド | Visa / Mastercard® |

| 付帯保険 | 海外旅行傷害保険(利用付帯) |

| スマホ決済 | ApplePay / GooglePay™ |

| 電子マネー | iD(専用)/WAON |

| 追加カード | ETCカード / 家族カード |

| カードのランクアップ | 三井住友カード ゴールド(NL) |

| 締め日・支払い日 | 毎月15日 / 翌月10日or毎月月末 / 翌月26日 |

三井住友カード(NL)は、コンビニやネット通販などの学生がよく利用する店舗・サービスでの還元率が高く、学生限定の「学生ポイント」があることが特徴です。

そのため、非常にポイントが貯まりやすく、お得に買い物をすることができます。

\ 大人気のクレジットカード! /

公式サイト:https://www.smbc-card.com/nl

三井住友カード(NL)のおすすめポイント

- 安心のナンバーレスカード

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

- 「家族ポイント」の活用でポイント最大10%還元

- 学生は対象サブスクサービスの利用でポイント最大10%還元

三井住友カード(NL)のおすすめポイントは、学生がよく利用するセブン-イレブンやマクドナルドなどの対象店舗でポイントが最大10%還元される点です。

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元の一覧は以下を参考にしてください。

- セイコーマート

- セブン-イレブン

- ポプラ

- ミニストップ

- ローソン

- マクドナルド

- モスバーガー

- サイゼリヤ

- ガスト

- バーミヤン

- しゃぶ葉

- ジョナサン

- 夢庵

- その他すかいらーくグループ飲食店※

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司

- ※ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三も対象です。

このようなポイントアップ対象店での支払いと、学生だけの「学生ポイント」を上手く組み合わせれば、ポイントがざくざく貯まるので、お得に買い物したい学生におすすめです!

\ 大人気のクレジットカード! /

公式サイト:https://www.smbc-card.com/nl

三井住友カード(NL)のメリット&デメリット

| メリット | デメリット |

|---|---|

| 年会費永年無料 最短10秒でネットショッピング・スマホ決済利用可能 ※即時発行ができない場合があります。 Vpassアプリでカード情報をまとめて管理 ネットでも街のお店でもカード利用で還元率アップ 学生だけが得をする「学生ポイント」が貯まるカード! | 通常時はポイント還元率0.5% カード情報の確認にはアプリが必須 |

三井住友カード(NL)を使ってネットショッピングする時に、優待サイトのポイントアップモールを経由するだけでポイントが最大+0.5~9.5%還元されます。※2024年4月現在。(ポイント還元率は予告なく変更となる場合がございます。)

Amazonや楽天市場、ユニクロなどが登録されているので、学生でも使いやすいでしょう。

また、学生限定のポイント還元サービスを提供しており、以下のようなサブスク&スマホ代の支払いでポイント還元率がアップします。(※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。)

- 対象のサブスクサービス最大10%還元:Hulu / LINE MUSICなど

- 対象の携帯料金支払い最大2%還元:UQ mobile / docomoなど

- 対象のQRコード決済のチャージ&ペイ最大3%還元:LINE Pay

ポイントの基本還元率は0.5%と低めですが、このようにポイント還元率がアップするチャンスがたくさんあるので、学生でもお得に使えること間違いなしですよ!

\ 大人気のクレジットカード! /

公式サイト:https://www.smbc-card.com/nl

三井住友カード(NL)に関するQ&A

三井住友カード(NL)の評判・口コミ

基本還元率はそれほど高くありませんが、コンビニでポイントが非常に貯まりやすいのでとてもお得に感じています。また、学生のうちは学生ポイントを使えば他社カードよりも還元率が大幅アップするので、ポイント重視の方にもおすすめできるカードです。

独自アンケート

三井住友カード(NL)は年会費が永年無料で、ナンバーレスなのでセキュリティ面でも安心感があり、初めて学生が持つカードとして最適だと思います。実際、私も初めてのカードとして発行しましたが、分からないことがあって問い合わせた時にもスムーズに対応してくれました。

独自アンケート

留学用にクレジットカードを作らなければいけなくなり、公式サイトに「即日発行」と記載されていた三井住友カード(NL)を作りました。実際にその日のうちに発行してもらえましたし、留学先でも不自由なく使うことができたので、これからも愛用しようと思います。

独自アンケート

このように、ポイントが貯まりやすいことやナンバーレスデザインを採用していること、即日発行を評価する評判・口コミが多かったです。

\ 大人気のクレジットカード! /

公式サイト:https://www.smbc-card.com/nl

三井住友カード(NL)の評判・口コミについて詳しく知りたい方は、三井住友カード(NL)の評判・口コミを利用者のリアルな評価から独自解明!を参考にしてください。

三井住友カード(NL)のお得なキャンペーン

現在、上記のキャンペーンを実施中です!

年会費は永年無料&タダで発行できるので、お得に申し込めるチャンスを見逃さないでくださいね!

\ 大人気のクレジットカード! /

公式サイト:https://www.smbc-card.com/nl

JCB CARD W|学生がよく使う店舗での還元率が高い

学生のクレジットカードおすすめ2枚目は「JCB CARD W」です!

JCB CARD Wの基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳~39歳 |

| 審査・発行期間 | 最短5分 |

| ポイント還元率 | 1.0%~5.5% |

| ポイント種類 | OkiDokiポイント |

| 国際ブランド | JCB |

| 付帯保険 | 海外旅行 / ショッピング |

| スマホ決済 | ApplePay / GooglePay |

| 電子マネー | QUICPay |

| 追加カード | ETCカード / 家族カード |

| カードのランクアップ | JCBゴールド(年会費11,000円) |

| 締め日・支払い日 | 毎月15日 / 翌月10日 |

JCB CARD Wは、学生がよく使うスターバックスやセブン-イレブン・Amazonが優待店になっており、還元率がアップするカードです。

年会費永年無料&ポイント還元率が通常のJCBカードの2倍と高還元率で、18歳~39歳の学生は発行するとずっとお得に使い続けることができますよ。

\ 大人気のクレジットカード! /

公式サイト:https://www.jcb.co.jp/w-apply

JCB CARD Wのおすすめポイント

- スターバックス、Amazon、セブン-イレブンで利用するとポイント最大21倍

- ポイント還元率が常に2倍!

- 18歳以上なら収入0でも申し込める

JCB CARD WはJCBカード屈指の高還元率を誇るカードで、国内外どこで使ってもポイント還元率が通常のJCBカードの2倍になります。

さらに、以下のパートナー店でポイント還元率が大幅アップするので、普段よりもお得に利用することができますよ!

| ポイント還元率 | 店舗 |

|---|---|

| 10または20倍 | スターバックス |

| 11倍 | 成城石井.com |

| 3~9倍 | Amazon |

| 5倍 | 洋服の青山 / 大丸松坂屋 |

| 4倍 | ベルメゾンネット / Oisix |

| 3倍 | ビックカメラ.com / 高島屋 / セブン-イレブン |

| 2倍 | ドミノピザ / ビックカメラ / モスバーガー / 成城石井 / apollostation / 出光SS / シェルSS / メルカリ / 一休.com / 楽天市場 / Yahoo!ショッピング |

学生でも利用しやすい店舗がたくさんあり、日常的な買い物でも効率よくポイントを貯められるのは嬉しいですね。

JCB CARD Wのメリット&デメリット

| メリット | デメリット |

|---|---|

| ポイント還元率常時1.0%以上 年会費永年無料 最短5分でカード番号発行 カード番号は裏面に記載 収入がない学生でも審査に通る可能性が高い | ブランドはJCBのみ 国内旅行保険なし |

JCB CARD Wは、18歳~39歳の収入がない学生でも世帯の収入源が別にあれば、審査に通る可能性が高いので気軽に申し込めるカードです。

国際ブランドはJCBしか選べませんが、日本発の国際ブランドなので、国内で使う分には不便に感じることはないですよ!

\ 大人気のクレジットカード! /

公式サイト:https://www.jcb.co.jp/w-apply

JCB CARD Wに関するQ&A

JCB CARD Wの評判・口コミ

年齢制限があるので、学生のうちに作っておこうと思い発行しました。普段買い物するところでポイントがざくざく貯まりますし、そのポイントをAmazonの買い物でも使うことができるので気に入っています。

独自アンケート

スターバックスをよく利用するのですが、JCB CARD Wで支払うとポイントが10倍還元されるので非常にお得だなと感じています。その他にもキャンペーンに参加したりポイントが貯まりやすい店舗を意識的に使ったりすると節約にもつながります。

独自アンケート

私は学生なので年間35万円程しか収入が無かったのですが、20万円の利用可能額があったので大きな買い物をするときにも助かりました。また、JCBが発行しているカードなので、国内で使えない店舗はほとんどなく、愛用しています。

独自アンケート

JCB CARD Wを実際に利用している方は、普段よく利用する店舗・サービスでポイントが貯まりやすい点や、学生でも発行しやすい点を評価していました。

\ 大人気のクレジットカード! /

公式サイト:https://www.jcb.co.jp/w-apply

JCB CARD Wの評判・口コミをさらに詳しく知りたい方は、JCBカードWの評判・口コミを利用者のリアルな評価から徹底分析!を参考にしてください。

JCB CARD Wのお得なキャンペーン

現在、JCB CARD Wではお得なキャッシュバックキャンペーンを開催しています!

また、両面ナンバーレスカードも期間限定で発行でき、セキュリティの安全性が大幅アップするので是非この機会に申し込みをしてみてくださいね!

\ 大人気のクレジットカード! /

公式サイト:https://www.jcb.co.jp/w-apply

セゾンパール・アメリカン・エキスプレス(R)・カード|QUICPay利用でポイントが2%還元

学生のクレジットカードおすすめ3枚目は「セゾンパール・アメリカン・エキスプレス(R)・カード」です!

セゾンパール・アメリカン・エキスプレス(R)・カードの基本情報

| 年会費 | 無料 ※年1回の利用がなければ1,100円(税込) |

| 入会資格 | 18歳以上 |

| 審査・発行期間 | 最短即日 |

| ポイント還元率 | 0.50%~2.00% |

| ポイント種類 | セゾン永久不滅ポイント |

| 国際ブランド | AmericanExpress |

| 付帯保険 | なし |

| スマホ決済 | ApplePay / GooglePay |

| 電子マネー | QUICPay |

| 追加カード | ETCカード / 家族カード ※デジタル不可 |

| カードのランクアップ | なし |

| 締め日・支払い日 | 毎月10日 / 翌月4日 |

セゾンパール・アメリカン・エキスプレス(R)・カードは、キャッシュレス決済のQUICPayの利用でポイント還元率が2%もらえます。

また、得たポイントは有効期限がない永久不滅ポイントなので、うっかり使い忘れてしまったり焦って使ったりすることがなくなりますよ。

\ 最大8,000円相当がもらえる! /

公式サイト:https://saisoncard.co.jp/pearl-pro/

セゾンパール・アメリカン・エキスプレス(R)・カードのおすすめポイント

- 安心のデジタルカード&ナンバーレスカード

- QUICPay加盟店で使うと永久不滅ポイント4倍(2.0%相当)

- 海外で使うと永久不滅ポイント2倍

セゾンパール・アメリカン・エキスプレス(R)・カードは、QUICPay加盟店で「Apple Pay」「Google Pay」「セゾンQUICPay」のいずれかを使って支払うと、ポイントが4倍(2.0%)還元されます!

QUICPayは街中のいろんなお店で使えるので、ざくざくポイントを貯められること間違いなしですよ。実際に使える店舗をまとめておいたので、是非参考にしてください。

- セブン-イレブン

- ファミリーマート

- ローソン

- ENEOS

- イオングループ

- イトーヨーカドー

- ウエルシア

- マツモトキヨシ

- ドトールコーヒーショップ

- タリーズコーヒー

- マクドナルド

また、海外での利用はポイント還元率が通常の2倍になるので、旅行好きな学生や留学する予定のある学生にもおすすめです。

セゾンパール・アメリカン・エキスプレス(R)・カードのメリット&デメリット

| メリット | デメリット |

|---|---|

| 年に1回以上利用すると年会費無料 デジタルカードは最短5分で発行 有効期限のない永久不滅ポイントが貯まる | 通常時はポイント還元率0.5% 年1回使わないと年会費がかかる 国内・海外旅行保険が付帯しない |

セゾンパール・アメリカン・エキスプレス(R)・カードは、審査が完了して最短5分でアプリ上からデジタルカードを確認できるようになるので、ネット決済であればすぐに使い始めることができます。

また、ポイントに有効期限があるカードが多い中で、セゾンパール・アメリカン・エキスプレス(R)・カードで貯まるポイントは永久不滅ポイントなので、マイペースに貯められるのも嬉しいですね。

年会費は学生にとって高額ですが、年に1回でも利用すれば無料になるので、そこまでネックに感じる必要はありません。

\ 最大8,000円相当がもらえる! /

公式サイト:https://saisoncard.co.jp/pearl-pro/

セゾンパール・アメリカン・エキスプレス(R)・カードに関するQ&A

セゾンパール・アメリカン・エキスプレス(R)・カードの評判・口コミ

年会費は発生しますが、年に1回利用すれば無料になるので実質無料だと感じています。QUICPayにチャージして使うと還元率が3%になるので、時短&節約したい学生にもおすすめです。

独自アンケート

セゾンパール・アメリカン・エキスプレス(R)・カードの加盟店はコンビニの他にドラックストア・ガソリンスタンドなどもあるので、日常生活の幅広い場面でお得に使うことができます。

独自アンケート

私は旅行が好きで、学生のうちに世界中を旅行したいと思っているのですが、このカードがあれば空港・宿泊施設で優待を受けられたり空港のラウンジを無料利用できたりと、リッチな旅行を楽しむことができます。

独自アンケート

実際にセゾンパール・アメリカン・エキスプレス(R)・カードを使っている学生は、使い勝手が良いことや旅行先で豪華な体験ができることを評価しています。

セゾンパール・アメリカン・エキスプレス(R)・カードのお得なキャンペーン

そんなセゾンパール・アメリカン・エキスプレス(R)・カードでは、現在お得なキャンペーンを実施しています。

約3ヶ月で合計10万円以上の買い物をすれば永久不滅ポイントがもらえるので、是非発行してみてくださいね!

\ 最大8,000円相当がもらえる! /

公式サイト:https://saisoncard.co.jp/pearl-pro/

学生専用ライフカード|海外での利用金額の3%がキャッシュバック

学生のクレジットカードおすすめ4枚目は「学生専用ライフカード」です!

学生専用ライフカードの基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳以上25歳以下 |

| 審査・発行期間 | 最短2営業日 |

| ポイント還元率 | 0.50%~3.00% |

| ポイント種類 | LIFEサンクスポイント |

| 国際ブランド | Visa / Mastercard® / JCB |

| 付帯保険 | 海外旅行 |

| スマホ決済 | ApplePay / GooglePay / 楽天ペイ |

| 電子マネー | なし |

| 追加カード | ETCカード |

| カードのランクアップ | ゴールドカード ※別途審査あり |

| 締め日・支払い日 | 毎月5日 / 当月27日or翌月3日 |

学生専用ライフカードは、使えば使うほどお得になるポイントアッププログラムがあり、最上位のプレミアムステージになると常に還元率が2倍になります!

また、入会初年度はポイント1.5倍、誕生日月はポイント3倍と無条件にお得になることもあるので、ポイ活したい学生におすすめですよ。

\ 最大15,000円キャッシュバック! /

公式サイト:https://www.lifecard.co.jp/gakusei

学生専用ライフカードのおすすめポイント

- ポイントアッププログラムで最大25倍

- 貯まったポイントの使い道が豊富

- 海外利用総額の3%がキャッシュバック

学生専用ライフカードを使って貯めたポイントは、カタログにある商品やギフトカードの他、電子マネーに交換できるので非常に便利です。

また、別途エントリーが必要になりますが、海外で利用した金額の3%分がキャッシュバック(最大1年に10万円ほど)がもらえるので、海外旅行または留学に行く予定のある学生は利用して損はありません。

最高2,000万円補償してくれる海外旅行傷害保険も自動付帯なので、安心して海外へ行くことができますよ。

学生専用ライフカードのメリット&デメリット

| メリット | デメリット |

|---|---|

| 年会費無料 最高2,000万円の海外旅行保険が自動付帯 ポイントアップ制度が充実 | 通常時のポイント還元率が低め 国内旅行保険なし |

学生専用ライフカードは海外に強いことが魅力のクレジットカードです。

一方、通常のポイント還元率は低めなので、海外旅行・留学用として発行することをおすすめします!

\ 最大15,000円キャッシュバック! /

公式サイト:https://www.lifecard.co.jp/gakusei

学生専用ライフカードに関するQ&A

学生専用ライフカードの評判・口コミ

年会費もETCカード年会費も無料なので、学生にぴったりのカードだと思います。貯まったポイントはJCBのギフトカードと交換できるので、使い道に困ることもありません。

独自アンケート

海外旅行傷害保険が自動付帯なので、留学に行くときに心強い存在でした。海外で支払った分は3%キャッシュバックされるので、海外に滞在する時の費用を節約したい方にもおすすめです。

独自アンケート

ポイントが貯まりやすく、スマホ決済との相性も良いので、お得&スピーディーに会計できるところが気に入っています。

独自アンケート

実際に学生専用ライフカードを使っている学生からは、ポイントの使い道が幅広いことや海外での使い勝手が良いことに関する評判・口コミが多く寄せられました。

学生専用ライフカードのお得なキャンペーン

そんな学生専用ライフカードでは、現在お得なキャンペーンを実施しています!

最大15,000円分のキャッシュバックが受けられるので、是非この機会に学生専用ライフカードに申し込んでみてください。

\ 最大15,000円キャッシュバック! /

公式サイト:https://www.lifecard.co.jp/gakusei

JCBカードW+(PLUS)L|ポイントが貯まりやすい&女性向けの特典

学生のクレジットカードおすすめ5枚目は「JCBカードW+(PLUS)L」です!

JCBカードW+(PLUS)Lの基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳~39歳 |

| 審査・発行期間 | 最短5分 |

| ポイント還元率 | 1.0%~5.5% |

| ポイント種類 | Oki Dokiポイント |

| 国際ブランド | JCB |

| 付帯保険 | 海外旅行 / ショッピング |

| スマホ決済 | Apple Pay / Google Pay |

| 電子マネー | QUICPay |

| 追加カード | ETCカード / 家族カード |

| カードのランクアップ | JCBゴールド(年会費11,000円) |

| 締め日・支払い日 | 毎月10日 / 翌月15日 |

JCBカードW+(PLUS)Lは、先ほど紹介したJCB CARD Wと同様に、スターバックスやセブン-イレブン・Amazonなどの普段の買い物に使うだけでポイント還元率がアップするカードです。

女性向けにコスメ・美容への利用で特典がもらえるので、ポイ活しながら美しくなりたい女子学生におすすめです!

\ Amazonで最大12,000円キャッシュバック /

公式サイト:https://www.jcb.co.jp/wplusl-apply

JCBカードW+(PLUS)Lのおすすめポイント

- 普段使いでポイント還元率が上がる

- 女性がよく利用するサービスの特典を受けられる

- 18歳~39歳の間に入会すれば40歳以降も年会費無料

JCBカードW+(PLUS)Lは女性向けに提供しているクレジットカードなので、女子学生には非常に魅力的な特典がたくさんあります。

具体的には、ネイルクイックや@cosmeなど美容・ファッション関連の企業が提供するサービス「LINDA」リーグで以下のようなサービスを受けられます。

- コスメ:贈るコスメ定期便《 BLOOMBOX 》を初月1,100円OFF

- スターバックス:Starbucks eGiftの購入でOki Dokiポイントが20倍

- プリンスホテル:対象ホテルに優待特別価格で宿泊

- 藤田観光:対象ホテルに優待特別価格で宿泊

- ワタベウェディング:会員限定優待

また、JCBカードW+(PLUS)Lなら学生は月額290円から女性疾病保険に加入できます。ほぼ全ての病気によって発生する費用にも備えられるので、安心して過ごせますよ。

JCBカードW+(PLUS)Lのメリット&デメリット

| メリット | デメリット |

|---|---|

| 18歳~39歳の間に入会すれば40歳以降も年会費無料 JCB優待店や優待サイト利用でポイント倍増! 女性に嬉しい特典・保険が充実 | ブランドはJCBのみ 国内旅行保険なし |

JCBカードW+(PLUS)Lは、JCB CARD Wと同様に、JCB優待店で利用するとポイント還元率が最大10倍までアップします!

それに加えて女性向けの特典が付いてくるので、女子学生でJCB CARD Wを発行しようと思っている方はJCBカードW+(PLUS)Lの方がお得ですよ!

\ Amazonで最大12,000円キャッシュバック /

公式サイト:https://www.jcb.co.jp/wplusl-apply

JCBカードW+(PLUS)Lの評判・口コミ

JCBカードW+(PLUS)Lは年会費無料でAmazonなどのネット通販でもポイントが貯まりやすいので気に入っています。AmazonPrimeギフトコードを3ヶ月分プレゼントしてもらったこともあり、Amazonユーザーは得できることが多いように感じます。

独自アンケート

私は美容にお金をかけるのが大好きなので、女性向けの特典が充実していて嬉しいです!ネイルクイックやプリンスホテルを優待価格で利用できますし、まだ学生ですが女性疾病保険に格安で加入できるので安心もできます。女性なら1枚持ってて良いカードだと思います!

独自アンケート

JCBカードW+(PLUS)Lを実際に使っているユーザーからは、Amazonでお得に使えることや美容優待が嬉しいという評判・口コミが多かったです。

JCBカードW+(PLUS)Lのお得なキャンペーン

JCBカードW+(PLUS)Lは期間限定でお得なキャンペーンを実施しています!

最大15,000円分+紹介人数に応じたキャッシュバックが受けられるので、是非もらって美容代に充ててくださいね。

\ Amazonで最大12,000円キャッシュバック /

公式サイト:https://www.jcb.co.jp/wplusl-apply

JCB一般カード|使うほど還元率アップ

学生のクレジットカードおすすめ6枚目は「JCB一般カード」です!

JCB一般カードの基本情報

| 年会費 | 1,375円(税込) ※初年度無料 |

| 入会資格 | 満18歳以上 |

| 審査・発行期間 | 最短即日 |

| ポイント還元率 | 0.5%~5.0% |

| ポイント種類 | Oki Dokiポイント |

| 国際ブランド | JCB |

| 付帯保険 | 海外旅行 / 国内旅行 / ショッピング |

| スマホ決済 | Apple Pay / Google Pay |

| 電子マネー | QUICPay |

| 追加カード | ETCカード / 家族カード |

| カードのランクアップ | JCBゴールド |

| 締め日・支払い日 | 毎月15日 / 翌月10日 |

JCB一般カードは、JCBブランドのスタンダードカードです。

利用金額によって年会費無料&ポイント還元率がアップするので、利用すればするほど特典が充実するクレジットカードだと言えます。

JCB一般カードのおすすめポイント

- 使えば使うほどお得になる

- 利用額や申し込み方法によって年会費が無料になる

- JCB会員ならではのサービスが受けられる

JCB一般カードはメンバーシップサービス「スターメンバーズ」が提供されており、利用金額に応じて以下のようにメンバーランクがアップします。

| 集計期間中の利用合計金額 | メンバーランク名称 | ポイントアップ率 |

|---|---|---|

| 100万円以上 | スターα PLUS | 50%アップ |

| 50万円以上 | スターβ PLUS | 20%アップ |

| 30万円以上 | スターe PLUS | 10%アップ |

そのため、JCB一般カードを使うのであれば、普段の買い物の支払いを全てJCB一般カードにまとめることをおすすめします!

JCB一般カードのメリット&デメリット

| メリット | デメリット |

|---|---|

| ポイント還元率が高い インターネット申し込みで初年度年会費無料 普段使う店舗でポイントが貯まる | 年会費が発生する 国際ブランドがJCBのみ |

JCB一般カードは、JCB優待が運営する「Oki Dokiランド」やJCB優待店でポイントが貯まりやすくなります。

年会費は、「MyJチェックの登録」と「ショッピング利用で年間合計50万円以上」を満たさないと無料にならないので、学生は先ほど紹介したJCB CARD Wの方が良いでしょう。

JCB一般カードの評判・口コミ

Oki Dokiランドを経由するだけで、Amazonなど普段利用するサイトでもポイントが貯まりやすくなるので、必ず活用するようにしています。

独自アンケート

使えば使うほどポイント還元率がアップするので、できるだけ支払いをJCB一般カードで行うようにしています。最初は年に50万円以上使えるか心配でしたが、大学生の僕でも問題ありませんでした。

独自アンケート

JCB一般カードは使い方次第でポイントが貯まりやすくなるので、それを評価する評判・口コミがたくさんありました。

\ 大人気のクレジットカード! /

公式サイト:https://www.jcb.co.jp/w-apply

リクルートカード|ポイント基本還元率1.2%&ホットペッパーやじゃらんでお得

学生のクレジットカードおすすめ7枚目は「リクルートカード」です!

リクルートカードの基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳以上 |

| 審査・発行期間 | 最短5営業日 |

| ポイント還元率 | 1.20%~4.20% |

| ポイント種類 | リクルートポイント |

| 国際ブランド | Visa / Mastercard® / JCB |

| 付帯保険 | 海外旅行 / 国内旅行 / ショッピング |

| スマホ決済 | Apple Pay / Google Pay |

| 電子マネー | なし |

| 追加カード | ETCカード / 家族カード |

| カードのランクアップ | なし |

| 締め日・支払い日 | 毎月15日 / 翌月10日 |

リクルートカードはポイント還元率が高く、いつどこで使ってもポイントがざくざく貯めたい方におすすめのクレジットカードです。

\ 最大6,000ポイントがもらえる! /

公式サイト:https://recruit-card.jp/

リクルートカードのおすすめポイント

- ポイント還元率常時1.2%以上

- 貯まったポイントはPontaポイント・dポイントに交換可能

- 対象店舗での利用で還元率最大4.2%

リクルートカードは、基本還元率が1.2%と年会費無料のクレジットカードの中では最高水準で、非常に効率よくポイントを貯められます。

また、じゃらんやホットペッパービューティーなど、リクルート系のサービスではポイント還元率がさらにアップするので、これらを頻繁に使う方はおすすめです!

リクルートカードのメリット&デメリット

| メリット | デメリット |

|---|---|

| 年会費永年無料 ポイント還元率が高い 最高2,000万円の海外旅行保険が付帯 | ポイント還元率が上がるのはリクルート系サービスのみ 旅行保険が利用付帯 |

リクルートカードは年会費無料&ポイント還元率1.2%&旅行保険が充実しており、どのような方でも満足できるスペックだと言えます。

ただし、旅行保険は利用付帯なので、必ず旅行に関する代金の支払いはリクルートカードで行うようにしてくださいね。

リクルートカードの評判・口コミ

リクルートポイントはPontaに交換できるので、使い道に困ることはありません。また、ホットペッパーグルメをお得に利用できるところも気に入っています。

独自アンケート

基本還元率が1.2%と調べた中で最も高還元率だったので発行しました。さらに、旅行傷害保険も付帯しているので、これ以上お得なカードはないと思っています。

独自アンケート

このように、ポイントが貯まりやすい&使いやすいという評判・口コミが多かったです。

リクルートカードの評判・口コミを詳しく知りたい方は、リクルートカードの口コミ・評判は悪い?を参考にしてください。

リクルートカードのお得なキャンペーン

現在、リクルートカードを発行すると最大6,000円分のポイントがもらえます!

ただし、国際ブランドはJCBに限られるので、キャンペーンを利用したい方は必ずJCBで申し込みをしてください。

\ 最大6,000ポイントがもらえる! /

公式サイト:https://recruit-card.jp/

PayPayカード|PayPay残高にチャージできる唯一のクレジットカード

学生のクレジットカードおすすめ8枚目は「PayPayカード」です!

PayPayカードの基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳以上 |

| 審査・発行期間 | 最短5分 |

| ポイント還元率 | 1.0%~3.0% ※利用金額200円につき1.0% |

| ポイント種類 | PayPayボーナス |

| 国際ブランド | Visa / Mastercard® / JCB |

| 付帯保険 | なし |

| スマホ決済 | なし |

| 電子マネー | なし |

| 追加カード | なし |

| カードのランクアップ | なし |

| 締め日・支払い日 | 月末締め / 翌月27日 |

PayPayカードは、PayPayユーザーならお得にポイントを貯められる&チャージができる最強カードです。

大学近くのお店でもPayPayに対応しているところは多いのではないでしょうか?学生生活の色んなシーンで役立つこと間違いなしですよ!

\ 年会費永年無料のクレジットカード! /

公式サイト:https://www.paypay-card.co.jp/

PayPayカードのおすすめポイント

- PayPay残高にチャージして支払いできる

- 全国に多数あるPayPay加盟店で効率良くポイントを貯められる

PayPayカードは、唯一PayPay残高に直接チャージすることができます。そのため、PayPayユーザーは持っていて損はないカードでしょう。

また、PayPayは全国に加盟店がたくさんあるので、ポイントが貯めやすいことも魅力の1つです。

PayPayカードのメリット&デメリット

| メリット | デメリット |

|---|---|

| ポイント還元率常時1%以上(利用金額200円ごと) 安心のナンバーレスカード 利用した時点で利用速報を通知 | 付帯保険なし ETCカードを発行できない |

PayPayカードはナンバーレス&利用速報を採用しているので、初めてクレジットカードを持つ学生でも安心して使えます。

付帯保険はないので、不安な方は付帯保険があるカードと併用するのもおすすめです!

PayPayカードの評判・口コミ

Yahoo!ショッピングを利用すると他のカードよりも断然お得になります。また、PayPayにチャージすることもできるので残高が不足していても焦ることがなくなりました。

独自アンケート

新規発行するだけでポイントがもらえるし、ポイントが貯まりやすいので最近はずっとPayPayカードを使っています。

独自アンケート

PayPayカードはPayPayユーザーから非常に人気があるのはもちろん、Yahoo!ショッピングを愛用している学生からも良い評判・口コミがたくさん寄せられました。

PayPayユーザの方は、一枚発行しておくと良いでしょう!

\ 年会費永年無料のクレジットカード! /

公式サイト:https://www.paypay-card.co.jp/

PayPayカードの評判・口コミについて、もっと詳しく知りたい方は、PayPayカードの評判・口コミを利用者のリアルな意見から独自検証!を参考にしてください。

エポスカード|店舗で即日発行&海外旅行傷害保険が自動付帯

学生のクレジットカードおすすめ9枚目は「エポスカード」です!

エポスカードの基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳以上 |

| 審査・発行期間 | 最短即日 |

| ポイント還元率 | 0.50%~1.25% |

| ポイント種類 | エポスポイント |

| 国際ブランド | Visa |

| 付帯保険 | 海外旅行 |

| スマホ決済 | ApplePay / GooglePay / 楽天ペイ |

| 電子マネー | 楽天Edy |

| 追加カード | ETCカード |

| カードのランクアップ | エポスゴールドカード |

| 締め日・支払い日 | 毎月4日or27日 / 翌月4日or27日 |

エポスカードは、マルイ店舗で直接受け取れるので、急いでカードを発行したい方におすすめです。

さらに、マルイでのお買い物がお得になるので、大学の近くにマルイがある学生は是非活用してください!

\ WEB申込で2,000円相当プレゼント! /

公式サイト:https://www.eposcard.co.jp/

エポスカードのおすすめポイント

- マルイ店頭でカードを受け取れる

- 全国10,000店舗以上で優待や割引がある

- エポスアプリで利用状況をチェックできる

エポスカードは遊園地・温泉・レンタカーなど割引特典が様々あるので、アクティブな大学生にはぴったりなクレジットカードです。

年会費無料で、特典を受けられる&旅行保険が付帯されるので、持っておくだけで得すること間違いなしです!

エポスカードのメリット&デメリット

| メリット | デメリット |

|---|---|

| 年会費永年無料 海外旅行保険が自動付帯 最短即日発行 | 通常時はポイント還元率0.5% 家族カードを発行できない |

エポスカードは年会費無料カードの中では珍しく、海外旅行保険が自動付帯されているので、海外旅行・留学へ行く予定のある学生は作っておくと安心でしょう。

基本還元率が高くないものの、全国各地のいろんなお店で優待・割引を受けられるので総合的に見るとお得に使えますよ。

エポスカードの評判・口コミ

大学の近くにお店があるのでよく利用するのですが、カード会員限定のセールを活用すればポイントが一気に貯まります!ポイントは商品券に交換できるので、自分へのご褒美に使っています。

独自アンケート

海外旅行保険が自動付帯なので、留学に行くときも安心でした。出発ギリギリに申し込んでしまったのですが、審査はすぐに終わってカードも早く届いたので本当に助かりました。

独自アンケート

エポスカードはさまざまなお店で優待・割引を受けられることや、発行スピードが高いことを評価する意見が多かったです。

エポスカードの評判・口コミを詳しく知りたい方は、エポスカードの評判は悪いって本当?を参考にしてください。

\ WEB申込で2,000円相当プレゼント! /

公式サイト:https://www.eposcard.co.jp/

イオンカードセレクト|映画の割引特典が得られる

学生のクレジットカードおすすめ10枚目は「イオンカードセレクト」です!

イオンカードセレクトの基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳以上(高校生不可) |

| 審査・発行期間 | 通常2週間 |

| ポイント還元率 | 0.5%~1% |

| ポイント種類 | WAON POINT |

| 国際ブランド | Visa / Mastercard® / JCB |

| 付帯保険 | ショッピング |

| スマホ決済 | Apple Pay / 楽天ペイ |

| 電子マネー | WAON |

| 追加カード | ETCカード / 家族カード |

| カードのランクアップ | 条件クリアでゴールドカードを発行 |

| 締め日・支払い日 | 毎月10日 / 翌月2日 |

イオンカードセレクトは、イオングループで割引やポイントアップの特典があります。

また、イオンカードセレクト(ミニオンズ)はユニバーサルスタジオジャパンでポイントが10倍になるので、よく行く学生の方にもおすすめできます!

\ キャンペーン実施中! /

公式サイト:https://www.aeon.co.jp/

イオンカードセレクトのおすすめポイント

- 卒業年の1月以降なら高校生も申し込める

- イオングループ店舗での利用がお得

- 所定の条件を満たせば無料でゴールドカードを発行できる

イオンカードセレクトは、イオンシネマの映画料金がいつでも300円引きになったり、毎月20日・30日のお客さま感謝デーは買い物代金が5%オフになったりします。

また、イオンカード(ミニオンズ)、TGC CARDのイオンマークのカードでは常に1,000円で映画を見ることができるので、映画が趣味の学生は恩恵を受けられるでしょう。

イオンカードセレクトのメリット&デメリット

| メリット | デメリット |

|---|---|

| 年会費無料 WAONポイントがお得に貯まる 無料でゴールドカードを持てる | 通常時はポイント還元率0.5% イオンの利用頻度が低い場合には使いにくい |

イオンカードセレクトは、年会費無料でポイントが貯まりやすいだけでなく、映画・レジャーもお得に楽しめます。

ただ、イオングループ以外では魅力を感じにくいので、大学や自宅の近くにイオングループがある方は是非申し込んでみてください。

イオンカードセレクトの評判・口コミ

イオンで買い物することが多いのですが、毎月安くなる日がありますし、ポイントが非常に貯まりやすいので気に入っています。また、キャッシュカード・ポイントカードも一緒になっているので財布の中身も整理できました。

独自アンケート

イオンカードセレクトは、イオングループのキャンペーンを利用すればポイントがざくざく貯まるので、イオングループで頻繁に買い物する学生は節約できること間違いなしですよ!

イオンカードセレクトのお得なキャンペーン

是非この機会にイオンカードセレクトの申し込みをしてみてくださいね。

\ キャンペーン実施中! /

公式サイト:https://www.aeon.co.jp/

三菱UFJカード VIASOカード|自動キャッシュバックでポイントを無駄にしない

学生のクレジットカードおすすめ11枚目は「三菱UFJカード VIASOカード」です!

三菱UFJカード VIASOカードの基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) |

| 審査・発行期間 | 最短翌営業日 |

| ポイント還元率 | 0.5%~1.0% |

| ポイント種類 | VIASOポイント |

| 国際ブランド | Mastercard® |

| 付帯保険 | 海外旅行 / ショッピング |

| スマホ決済 | Suica / 楽天Edy / QUICPay / Apple Pay |

| 電子マネー | なし |

| 追加カード | ETCカード / 家族カード |

| カードのランクアップ | なし |

| 締め日・支払い日 | 毎月15日 / 翌月10日 |

三菱UFJカード VIASOカードは、ポイントがオートキャッシュバックされる珍しいカードです。

また、スマホ代やネット料金の支払いでポイントが2倍還元されるので、固定費を節約したい方にもぴったりです。

\ 最大10,000円キャッシュバック! /

公式サイト:https://www.cr.mufg.jp/apply/

三菱UFJカード VIASOカードのおすすめポイント

- 貯まったポイントを自動キャッシュバック

- スマホやインターネット料金の支払いでポイント2倍

- 年会費無料で最高2,000万円の海外旅行損害保険が付帯

三菱UFJカード VIASOカードは以下の支払いでポイント還元率が2倍になるので、ドライブ好きな学生にもおすすめです!

- 携帯電話・PHSの利用料金(NTTドコモ、au、ソフトバンク、ワイモバイル)

- インターネットプロバイダーの利用料金(Yahoo! BB、OCN、au one net、BIGLOBE、ODN、So-net)

- ETCマークのある高速道路、一般有料道路の通行料金

固定費の支払いでポイントが貯まりやすくなるので、節約につながりますね。

三菱UFJカード VIASOカードのメリット&デメリット

| メリット | デメリット |

|---|---|

| 年会費永年無料・条件なし ポイント交換の手続き不要 固定費の支払いでポイント2倍 | 通常時はポイント還元率0.5% ポイント還元率が上がるキャンペーンなどは少なめ |

三菱UFJカード VIASOカードは面倒な手続きをせずにポイントは自動でキャッシュバックできるので、1ポイントも無駄なく使い切れます。

ただし、ポイント還元率は低く、あまりキャンペーンも開催されないので、固定費の支払い用に使うのが良いでしょう。

三菱UFJカード VIASOカードの評判・口コミ

三菱UFJカード VIASOカードで貯めたポイントは自動で口座に振り込んでくれるので、無駄なく使い切れるのが嬉しいです。

独自アンケート

三菱UFJカード VIASOカードを利用している方は、やはりオートキャッシュバック機能を魅力に感じているようでした。

三菱UFJカード VIASOカードの評判・口コミをより詳しく知りたい方は、三菱UFJカード VIASOカードの評判を実際の利用者の口コミから独自解明!を参考にしてください。

三菱UFJカード VIASOカードのお得なキャンペーン

三菱UFJカード VIASOカードでは現在お得なキャンペーンを実施しています。

大きな買い物を控えている方は、是非キャッシュバックを利用してみてください!

\ 最大10,000円キャッシュバック! /

公式サイト:https://www.cr.mufg.jp/apply/

セゾンカードインターナショナル|最短5分で発行できる

学生のクレジットカードおすすめ12枚目は「セゾンカードインターナショナル」です!

セゾンカードインターナショナルの基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳以上 |

| 審査・発行期間 | 最短即日 |

| ポイント還元率 | 0.50% |

| ポイント種類 | セゾン永久不滅ポイント |

| 国際ブランド | Visa / Mastercard® / JCB |

| 付帯保険 | ショッピング |

| スマホ決済 | Apple Pay / Google Pay |

| 電子マネー | なし |

| 追加カード | 家族カード |

| カードのランクアップ | なし |

| 締め日・支払い日 | 毎月10日/翌月4日 |

セゾンカードインターナショナルは、ポイントをずっと貯め続けられることが特徴です。

また、「Netアンサー」に登録することで永久不滅ポイントとnanacoポイントの二重取りができるようになるので、よくセブン-イレブンを利用する学生におすすめです!

\ 永久不滅ポイントが貯まる! /

公式サイト:https://saisoncard.co.jp/pro/

セゾンカードインターナショナルのおすすめポイント

- カードタイプとデジタルタイプの2種類対応

- セゾンポイントモール経由の買い物利用でポイント最大30倍

- 有効期限なしの永久不滅ポイント

セゾンカードインターナショナルでネットショッピングをする際に、「SAISON POINT MALL」を経由するだけで最大30倍のポイントが貯まるので非常にお得です。

さらに、貯まったポイントは永久不滅ポイントなので、欲しい商品やサービスが見つかるまでずっと貯めておけますよ。

セゾンカードインターナショナルのメリット&デメリット

| メリット | デメリット |

|---|---|

| 年会費無料 家族カード・ETCカードも永年無料 デジタルカードは最短5分で発行 | 通常時はポイント還元率0.5% 国内・海外旅行保険なし |

セゾンカードインターナショナルは、カードタイプとデジタルタイプの2種類を提供しているのですが、デジタルタイプは最短5分で発行できます!

デジタルタイプはネット決済はもちろん、Apple Payに登録することで実店舗でも使えて便利ですよ。また、デジタルカードの方がセキュリティ面でも安心です。

セゾンカードインターナショナルの評判・口コミ

貯まるポイントに有効期限がないので、どんどん貯まっていくのが嬉しいです。貯まったポイントはAmazonギフトに交換できるので、無駄なく使い切ることができますよ。

独自アンケート

セゾンカードインターナショナルを使っている方は、ポイントが永久不滅なことを高く評価していました。

また、セゾンカードと連携している大学もあるので、学生が安心して使えるカードだと言えるでしょう。

\ 永久不滅ポイントが貯まる! /

公式サイト:https://saisoncard.co.jp/pro/

楽天カード アカデミー|楽天経済圏でお得にポイントが貯まる

学生のクレジットカードおすすめ13枚目は「楽天カード アカデミー」です!

楽天カード アカデミーの基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳~28歳 |

| 審査・発行期間 | 最短3営業日 |

| ポイント還元率 | 1.00%~3.00% |

| ポイント種類 | 楽天ポイント |

| 国際ブランド | Visa / JCB |

| 付帯保険 | 海外旅行 |

| スマホ決済 | ApplePay / GooglePay |

| 電子マネー | 楽天Edy |

| 追加カード | ETCカード |

| カードのランクアップ | 楽天カード(卒業後自動切替) |

| 締め日・支払い日 | 毎月月末 / 翌月27日 |

楽天カードアカデミーは、楽天経済圏(楽天ブックス、楽天トラベル、楽天ビューティーなど)で利用するとポイント還元率が3倍になります。

楽天カードアカデミー専用の特典もあるので、学生向けのサービスでお得にポイントを貯められますよ。

楽天カード アカデミーのおすすめポイント

- アカデミー会員向け特典が充実

- 楽天市場での利用でポイント3倍

- 楽天ポイントカードと組み合わせてポイントを二重取り

楽天カードアカデミーは、楽天学割(25歳以下限定)やアカデミー会員特典など、非常に多くの特典が無料で付いてくるので、楽天サービスをよく使う方におすすめです。

楽天カードアカデミーを持っているだけで楽天ポイントが効率よく貯められますが、楽天SPU(スーパーポイントアッププログラム)を利用すると最大14倍のポイントが還元されるので、利用しない手はないですよ!

また、学校を卒業して学生でなくなっても、自動で通常の楽天カードに切り替わるので、わざわざ発行する手間も省けます。

楽天カード アカデミーのメリット&デメリット

| メリット | デメリット |

|---|---|

| 年会費永年無料 卒業後は自動で楽天カードに切り替え 学生向けの優待・割引が豊富 | 家族カードを発行できない 一般向けの楽天カードより限度額が低い |

楽天カードアカデミーは、楽天グループでお得に使えるだけでなく、学生に嬉しい優待・割引がたくさん利用できます。

一方で、通常の楽天カードよりも利用可能限度額が低めに設定されるので、デメリットだと感じる方は通常の楽天カードを検討してみても良いでしょう。

楽天カード アカデミーに関するQ&A

楽天カード アカデミーの評判・口コミ

年会費無料でポイント基本還元率が1%なので、どこでもお得に使うことができます。特に楽天グループではポイント還元率が3倍になるので、普段の生活で必要なものはほとんど楽天で買うようにしています!

独自アンケート

楽天カードアカデミーは学割が使えてお得ですし、最初にクレジットカードについて分かりやすい説明をしてもらえたので、学生が最初に発行するクレジットカードとして適切だと思います。

独自アンケート

楽天カードアカデミーを利用している方からは、楽天での買い物がお得になることや、学生ならではのサービスがあることが評価されていました。

楽天カード アカデミーのお得なキャンペーン

この機会に発行して是非お得に楽天でお買い物を楽しんでくださいね!

三菱UFJカード|対象コンビニで最大5.5%相当のポイント還元

学生のクレジットカードおすすめ14枚目は「三菱UFJカード」です!

三菱UFJカードの基本情報

| 年会費 | 1,375円(初年度無料・年1回以上利用で翌年度無料) |

| 入会資格 | 18歳以上でご本人または配偶者に安定した収入のある方、または18歳以上で学生の方(高校生を除く) |

| 審査・発行期間 | 最短翌営業日(Mastercard®とVisaのみ) |

| ポイント還元率 | 0.5%〜19.0% ※グローバルポイントの金額相当額表記は、1ポイントあたり5円相当の商品に交換した場合です。交換商品により、換算額が異なります。 |

| ポイント種類 | グローバルポイント |

| 国際ブランド | Visa / Mastercard® / JCB / AmericanExpress |

| 付帯保険 | 海外旅行 / ショッピング |

| スマホ決済 | QUICPay / Apple Pay ※QUICPay、Apple Payは、Mastercard®とVisaのみ |

| 電子マネー | Suica / 楽天Edy |

| 追加カード | 家族カード / ETCカード |

| カードのランクアップ | 三菱UFJカードゴールドプレステージ(年会費11,000円) |

| 締め日・支払い日 | 毎月15日 / 翌月10日 |

三菱UFJカードは、初年度・在学中に年会費無料で使うことができるカードです。

対象コンビニで最大5.5%相当のポイント還元を受けられるので、日常生活でもポイントが貯まっていきますよ!

三菱UFJカードのおすすめポイント

- 年1回の利用で年会費が無料

- セブン-イレブン・ローソンで使うと最大5.5%相当のポイント付与

※1ポイント5円相当の商品に交換した場合

※ポイント還元には上限など各種条件がございます - タッチ決済・スマホ決済に対応し支払いがスムーズ

三菱UFJカードのおすすめポイントは、セブン-イレブン・ローソンで使うと5.5%相当のポイントがもらえる点です。コンビニでよく買い物をする方はお得に利用できるでしょう。

貯まったポイントは商品・ギフトカードと交換したり、キャッシュバックに使えたりするので、使い道に困ることはありませんよ。

三菱UFJカードのメリット&デメリット

| メリット | デメリット |

|---|---|

| 在学中は年会費無料 対象コンビニでポイント還元率アップ カード情報は裏面に記載 | 通常時はポイント還元率0.4% 卒業後は年1回以上使わないと年会費がかかる |

三菱UFJカードの年会費は初年度・在学中は無料になるので、学生のうちに申し込んでおきたいカードの1つです。

また、タッチ決済にもスマホ決済にも対応しているので、衛生的&スピーディーな支払いができますよ!

三菱UFJカードの評判・口コミ

貯まったポイントはキャッシュバックしてくれるので、ポイントの消化に苦労することがなくなりました。

独自アンケート

年会費はありますが、年に1回利用すれば翌年度無料になるので、あまり気にしなくて良いと思います。ローソンやセブン-イレブンなどはポイントがたくさん貯まるので気に入っています。

独自アンケート

三菱UFJカードはポイントがキャッシュバックされる点やコンビニでの還元率が高くなる点が好評でした。

三菱UFJカードのお得なキャンペーン

dカード|docomoユーザーならポイント3重取り&ケータイ補償が付帯

学生のクレジットカードおすすめ15枚目は「dカード」です!

dカードの基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳以上 |

| 審査・発行期間 | 最短5営業日 |

| ポイント還元率 | 1.00%~4.50% |

| ポイント種類 | dポイント |

| 国際ブランド | Visa / Mastercard® |

| 付帯保険 | ショッピング / docomo契約の方向けにケータイ補償 |

| スマホ決済 | ApplePay |

| 電子マネー | iD |

| 追加カード | ETCカード / 家族カード |

| カードのランクアップ | dカードゴールド(年会費11,000円) |

| 締め日・支払い日 | 毎月15日 / 翌月10日 |

dカードはdocomoユーザーはもちろん、普段dポイントを集めている・d払いをしている方にとっても魅力的なクレジットカードです。

年会費無料&基本還元率1%なので、クレジットカードのスペックとしても十分優秀だと言えます。

dカードのおすすめポイント

- クレジットと電子マネー機能を兼ね備える

- ポイントの二重取り・三重取りでお得!

- 特約店の利用でポイント還元率が2~5%にアップ

dカードは、d払いの支払い方法に「dカード」を設定し、dポイント&d払いできる店舗でポイントカードを提示、その後d払いで会計すると、ポイントの3重取りができます!

そのため、d払いやdポイントカードを使っている方は、dカードを発行するだけでますますお得にポイントが貯まりますよ!

dカードのメリット&デメリット

| メリット | デメリット |

|---|---|

| 年会費永年無料 ポイント還元率常時1%以上 電子マネー「iD」搭載 | ドコモのスマホ料金の支払いでポイントが貯まらない |

dカードを特約店で利用すると最大5%までポイント還元率がアップしたり、スマホ代の支払いでもポイントが貯まったりするので、ポイントがざくざく増えていくでしょう。

貯まったポイントを機種変更の支払い料金に充てることもできるので、是非参考にしてくださいね!

dカードの評判・口コミ

固定費であるスマホ代でポイントが貯まるので、毎月節約できるのがありがたいです。また、docomo契約しているスマホが紛失・盗難したときに新規端末の購入金を一部負担してくれるので安心して使えます。

独自アンケート

dポイントは街中のお店で貯められるところが多いので気に入っています。ちょっとした日用品を買ったときにでもポイントが貯まるので、お得ですよ。

独自アンケート

dカードの利用者からは、「docomoと組み合わせるとお得」「dポイントが貯まりやすい」という評判・口コミが寄せられました。

dカードの評判・口コミについてもっと知りたい方は、dカードの口コミ・評判は悪い?を読んでみてくださいね。

dカードのお得なキャンペーン

この機会を見逃さずにdカードを申し込んでくださいね!

セゾンブルー・アメリカン・エキスプレスR・カード|専用サイトでポイントが30倍

学生のクレジットカードおすすめ16枚目は「セゾンブルー・アメリカン・エキスプレスR・カード」です!

セゾンブルー・アメリカン・エキスプレスR・カードの基本情報

| 年会費 | 3,300円(初年度無料) |

| 入会資格 | 18歳以上 |

| 審査・発行期間 | 最短3営業日 |

| ポイント還元率 | 0.50%~1.00% |

| ポイント種類 | セゾン永久不滅ポイント |

| 国際ブランド | AmericanExpress |

| 付帯保険 | 海外旅行 / 国内旅行 / ショッピング |

| スマホ決済 | Apple Pay / Google Pay |

| 電子マネー | なし |

| 追加カード | ETCカード / 家族カード |

| カードのランクアップ | なし |

| 締め日・支払い日 | 毎月10日 / 翌月4日 |

セゾンブルー・アメリカン・エキスプレスR・カードは、専用サイトを経由するとポイントがざくざく貯まるカードです。

また、サブスク利用の割引サービスも受けられるので、娯楽費の節約にもつながりますよ。

セゾンブルー・アメリカン・エキスプレスR・カードのおすすめポイント

- 専用サイト利用でポイントが最大30倍になる

- ポイントが永久不滅ポイントなので使い忘れ・期限切れの心配がない

- HuluやU-NEXTで割引サービスが受けられる

セゾンブルー・アメリカン・エキスプレスR・カードは、セゾンカードの専用サイト「SAISON POINT MALL」を利用するとポイントが最大30倍になります!

コスメやファッションから、飲食店、ふるさと納税など幅広い分野のショップがあるので、誰でもお得にポイントを貯められるでしょう。

セゾンブルー・アメリカン・エキスプレスR・カードのメリット&デメリット

| メリット | デメリット |

|---|---|

| ポイントが永久不滅ポイント 動画配信サービスの割引サービスがある | 2年目以降年会費が発生する 還元率が高くない |

セゾンブルー・アメリカン・エキスプレスR・カードは、動画配信サービス「Hulu」や「U-NEXT」で割引サービスが適用されるので、映画鑑賞が趣味な学生にもぴったりです。

2年目以降は年会費が発生してしまうので、気になっている方はまず1年無料で体験してみて、そのまま使い続けるか検討するのがおすすめです。

セゾンブルー・アメリカン・エキスプレスR・カードの評判・口コミ

ポイントが永久不滅なので、のんびりポイ活できます。あまり還元率は高くないですが、「SAISON POINT MALL」を使えば他社カードと同じかそれ以上のポイントが貯まりますよ。

独自アンケート

実際にセゾンブルー・アメリカン・エキスプレスR・カードを使っている学生は、ポイントが永久不滅な点や会員専用サイトを経由するとお得に買い物できる点を気に入っていました。

JALカード(navi)|日常利用でマイルがどんどん貯まる

学生のクレジットカードおすすめ17枚目は「JALカード(navi)」です!

JALカード(navi)の基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳以上~30歳未満の大学院、大学、短大、専門学校、高専4・5年生の方 |

| 審査・発行期間 | 2~3週間 |

| ポイント還元率 | 1.00%~2.00% |

| ポイント種類 | JALマイル |

| 国際ブランド | Visa / Mastercard® / JCB |

| 付帯保険 | 海外旅行 / 国内旅行 / ショッピング |

| スマホ決済 | WAON / 楽天ペイ |

| 電子マネー | 楽天Edy |

| 追加カード | ETCカード |

| カードのランクアップ | JALカード |

| 締め日・支払い日 | 毎月15日 / 翌月10日 |

JALカード(navi)はJALが学生向けに提供しているクレジットカードで、マイルを貯めることに特化しています。

在学中は年会費無料で使えるので、JALを頻繁に利用する学生の方は是非とも持っておきたいカードです。

JALカード(navi)のおすすめポイント

- マイルが貯まる学生向けクレジットカード

- 毎日の買い物や公共料金の支払いでマイルが貯まる

- 学生向けボーナスが充実

JALカード(navi)のマイルは飛行機を使うときだけではなく、普段の買い物・公共料金の支払いでも貯めることができます。

特にJALカード特約店ではマイルの還元率が2倍になるので、効率良く多くのマイルを獲得できますよ!

JALカード(navi)のメリット&デメリット

| メリット | デメリット |

|---|---|

| 在学中は年会費無料&ボーナス充実 特典航空券を割引で交換可能 在学中はマイルの有効期限なし | 家族カードを発行できない 卒業後は年会費有料のカードに切り替わる |

JALカード(navi)は学生向けボーナスが充実しており、JAL指定の外国語検定に合格するとマイルがもらえる「語学検定ボーナスマイル」や、少ないマイルで航空券に交換できる「減額マイルキャンペーン」などを開催しています。

さらに、在学中はマイルの有効期限がないので、たくさんマイルを貯めて海外まで行くことも夢ではないでしょう。

JALカード(navi)の評判・口コミ

大学在学中は年会費がかからないのが嬉しいポイントです。学生向きのカードなのでポイントが比較的貯まりやすいし、マイルをチケットと交換できるのでお得感があります。

独自アンケート

JALカード(navi)を使っている学生は旅行好きな方が多く、マイルの貯まりやすさを高く評価していました。

JALカード(navi)のお得なキャンペーン

最大4,500マイルも獲得できれば、旅行の幅も広がるので是非JALカード(navi)を申し込んでみてくださいね!

ビュー・スイカカード|通学から旅行までお得になる

学生のクレジットカードおすすめ18枚目は「ビュー・スイカカード」です!

ビュー・スイカカードの基本情報

| 年会費 | 524円(税込) |

| 入会資格 | 18歳以上 |

| 審査・発行期間 | 2週間程度 |

| ポイント還元率 | 0.50%~1.84% |

| ポイント種類 | JRE POINT |

| 国際ブランド | Visa / Mastercard® / JCB |

| 付帯保険 | 海外旅行 / 国内旅行 |

| スマホ決済 | Apple Pay |

| 電子マネー | Suica |

| 追加カード | ETCカード |

| カードのランクアップ | なし |

| 締め日・支払い日 | 毎月月末 / 翌々月4日 |

ビュー・スイカカードはJR東日本の関連会社が発行している、交通系に特化したクレジットカードです。

クレジットカードとSuicaが一体化しており、通勤・通学に使うことができます。

ビュー・スイカカードのおすすめポイント

- ポイント最大還元率は3.5%!

- 交通機能とクレジット機能を兼ね備えている

- Suica付きで通学に便利&貯まったポイントはSuicaにチャージ可能

ビュー・スイカカードにはSuicaのオートチャージ機能が付いており、改札機にカードをタッチするだけで自動的にチャージが行われます。さらに、ポイント還元率も1.5%に上がります。

貯まったポイントはSuicaのチャージに充てることができるので、交通費の節約にもなりますよ!

ビュー・スイカカードのメリット&デメリット

| メリット | デメリット |

|---|---|

| 海外旅行傷害保険が自動付帯 電車や駅ビルなどの利用で効率良くポイントが貯まる | 年会費524円(税込)がかかる 通常時はポイント還元率0.5% |

ビュー・スイカカードはポイントアップシステムが充実しており、Suicaのオートチャージ・Suica定期券の購入で最大3%のポイントが還元されます。

また、「JRE MALL」での買い物や切符の購入でも還元率がアップするので、電車通学の学生はもちろん、旅行好きの方にもおすすめです。

ビュー・スイカカードの評判・口コミ

ビュー・スイカカードはSuicaのオートチャージを利用することで1.5%還元されるので、大学に通学するだけでもお得にポイントが貯められます。Suicaの残高不足で引っかかることもなくなり、朝の時間に余裕が持てるようになりました。

独自アンケート

ビュー・スイカカードのお得なキャンペーン

是非この機会にビュー・スイカカードを申し込んで、通学するだけでポイントをじゃんじゃん貯めてください!

ANAカード〈学生用〉|お得にマイルを貯められる&航空券と交換可能

学生のクレジットカードおすすめ19枚目は「ANAカード〈学生用〉」です!

ANAカード〈学生用〉の基本情報

| 年会費 | 無料 |

| 入会資格 | 18歳以上 |

| 審査・発行期間 | 通常3週間 |

| ポイント還元率 | 0.50%~3.00% |

| ポイント種類 | Vポイント |

| 国際ブランド | Visa / Mastercard® |

| 付帯保険 | 海外旅行 / 国内旅行 / ショッピング |

| スマホ決済 | Apple Pay / Google Pay / 楽天ペイ |

| 電子マネー | iD / 楽天Edy |

| 追加カード | ETCカード |

| カードのランクアップ | なし |

| 締め日・支払い日 | 毎月15日 / 翌月10日 |

ANAカード〈学生用〉は買い物や航空券の購入で貯めたマイルをANAの航空券と交換できます。

また入会&継続&卒業時一般カードへの切り替えのタイミングでマイルがプレゼントされ、大学1年生から持ち続けた場合5,000マイルも貯められるので、早く申し込んだ方がお得ですよ!

ANAカード〈学生用〉のおすすめポイント

- 入会時&継続時に1,000マイルもらえる

- ANAのフライト利用時にお得にポイントが貯まる

- 国内・海外旅行保険が自動付帯

ANAカード〈学生用〉のおすすめポイントは、年会費無料カードなのに入会時と継続時にそれぞれ1,000マイルもらえるので、発行するだけで得する点です。学生カードから一般カードに切り替える時も2,000マイル受け取れますよ!

また、ANAカード〈学生用〉でANAのフライト料金を支払うと、10%のボーナスマイル&スマートU25利用時のマイルが2倍になります!

ANAカード〈学生用〉のメリット&デメリット

| メリット | デメリット |

|---|---|

| 在学中は年会費無料 カードを所有しているだけでマイルが貯まる 割引・優待制度が充実 | 家族カードを発行できない 卒業後は年会費有料のカードに切り替わる |

ANAカード〈学生用〉はマイルを効率良く貯められるのはもちろん、国内外の旅行傷害保険が自動付帯するので、安心して旅行・留学を楽しむための心強い存在にもなります!

ANAカード〈学生用〉の評判・口コミ

学生カードでもマイルがきちんと貯まりますし、フライトボーナスマイルも付与されるので嬉しいです。また、ショッピング保険も100万円まで補償されるので、安心して買い物することができます。

独自アンケート

ANAカード〈学生用〉は年会費無料カードですが、マイルの還元率も平均的でボーナスマイルも付与されます。

ANAをよく利用する学生の方は、ANAカード〈学生用〉を発行するとお得にマイルを貯められること間違いなしですよ!

ANAカード〈学生用〉のお得なキャンペーン

ANAを利用する予定がある方は是非、この機会にANAカード〈学生用〉に申し込んで1,000マイルお得にゲットしてくださいね。

au PAYカード|高還元率&補償も充実!

学生のクレジットカードおすすめ20枚目は「au PAYカード」です!

au PAYカードの基本情報

| 年会費 | 1,375円(au携帯電話等との契約および年1回以上利用で翌年度無料) |

| 入会資格 | 18歳以上(高校生除く)で本人または配偶者に定期収入のある方&au IDを持っている方 |

| 審査・発行期間 | 1~2週間 |

| ポイント還元率 | 1.00% |

| ポイント種類 | Pontaポイント |

| 国際ブランド | Visa / Mastercard® |

| 付帯保険 | 海外旅行 / ショッピング |

| スマホ決済 | 楽天ペイ / au PAY |

| 電子マネー | 楽天Edy / au PAY / Apple Pay |

| 追加カード | 家族カード / ETCカード |

| カードのランクアップ | なし |

| 締め日・支払い日 | 毎月15日 / 翌月10日 |

au PAYカードは、大手キャリア「au」が発行しているクレジットカードです。

auユーザーであれば、年1回以上の利用で年会費無料になります!

au PAYカードのおすすめポイント

- ポイント還元率常時1%以上

- au PAY マーケットの利用でポイント最大7%還元

- 付帯補償が充実

au PAYカードは基本還元率1%と高水準で、総合ショッピングサイト「au PAYマーケット」や全国にあるポイントアップ店では還元率がさらにアップします。

また、保険や紛失補償が充実していたり、カード利用速報のメールが届いたりするので、学生が初めて持つ1枚としてもおすすめです。

au PAYカードのメリット&デメリット

| メリット | デメリット |

|---|---|

| 年会費実質無料 Pontaポイントが貯まる&使える auユーザー以外でも利用できる | 対象サービスの契約または1年間カード使用歴がない場合は年会費がかかる au IDの取得が必須 |

au PAYカードはauユーザー以外でもお得にポイントを貯められます。

ただし、発行するにはau IDを取得する必要があったり、auユーザー以外は年会費が発生したりするので覚えておきましょう。

au PAYカードの評判・口コミ

auのスマホを買う時に作ったのですが、公共料金の支払いでもポイントが貯まるし、Pontaカードとも連携できるのでとても便利なカードだと思います。また、保険も付帯されているので、安心して使うことができます。

独自アンケート

au PAYカードを実際に利用している学生はauユーザーが多かったですが、公共料金の支払いもポイント対象である点やPontaカードと連携できる点はauユーザー以外にとっても魅力的ですね。

au PAYカードのお得なキャンペーン

大学生におすすめのクレジットカードの選び方

たくさんあるクレジットカードの中から、自分にぴったりなクレジットを選ぶコツを解説していきます!

- 年会費が無料かどうか

- ポイント還元率が高いか(1%以上が理想)

- 留学・海外旅行で使えるか

- 即日発行できるか

それぞれ解説していきます!

年会費が無料かどうか

1つ目は「年会費が無料かどうか」です。クレジットカードの年会費は、大きく4種類に分けられます。

- 永年無料:年会費が永年かからない

- 初年度無料:クレジットカードを発行した年だけ年会費が無料となる

- 実質無料:クレジットカードの条件をクリアすれば年会費が無料となる

- 有料:年会費がかかる

年会費が発生するクレジットカードは、空港ラウンジを利用できたり付帯保険が充実したりと、サービスの内容・質が良くなる傾向にあります。

とは言っても、それらのサービスを使うかどうかは人によって違うので、使わない場合は年会費分を損してしまうことになるでしょう。

基本的に学生が持つクレジットカードは、年会費無料のものを選んだ方がコストがかからないのでおすすめですよ。

実際に先ほど紹介したカードの中で、年会費無料で学生向けのものをピックアップしたので参考にしてください。

| カード名 | 還元率 | 特徴 |

|---|---|---|

| 三井住友カード(NL) | 0.5%~7% | Visaのタッチ決済・Mastercard®タッチ決済を利用すると、対象のコンビニやファストフード店などでポイントが最大7倍に。対象のサブスクで最大10%還元。 ※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%) ※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。 ※iD、カードの差し込み、磁気取引は対象外です。 ※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。 その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。 上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。 ※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 |

| JCB CARD W | 1%~5.5% | Amazonやスターバックスなどの提携店で利用するとポイントが最大10倍に |

| 楽天カードアカデミー | 1%~3% | 楽天市場や楽天ブックスなど楽天サービスを利用でポイントが最大4倍に |

ポイント還元率が高いか(1%以上が理想)

2つ目は「ポイント還元率が高いか」です。

クレジットカードの魅力の1つが、支払いでポイントを貯められることです。ポイント還元率は高いほど効率的にポイントが貯まるので、よりお得だと言えます。

通常、クレジットカードの基本還元率は0.5%と言われているので、1%以上のカードは高還元率だと見なして良いでしょう。

還元率が0.5%と1%とでは年間で2倍以上の差が出ることもあるので、ポイ活して節約したい学生はポイント還元率を重視するようにしてくださいね。

実際に紹介したカードの中で特に高還元率で学生におすすめできるものがこちらです。

| カード名 | 還元率 | 年会費 |

|---|---|---|

| 三井住友カード(NL) | 0.5%~7% | 永年無料 |

| JCB CARD W | 1%~5.5% | 永年無料 |

| リクルートカード | 1.2%~4.2% | 永年無料 |

留学・海外旅行で使えるか

3つ目は「留学・海外旅行で使えるか」です。

学生は留学に行ったり海外旅行に行ったりする方が多いと思います。

そのため、カードに海外旅行の保険が付帯していたりマイルを貯められたりすると嬉しいですよね。中には、空港ラウンジを無料で使えるカード、ETCカードを付帯したカードなどもあります。

そこでここでは、「付帯保険」「マイルが貯まる」「海外で利用しやすい」の3つの観点でおすすめのカードを紹介していきます。

付帯保険がある

頻繁に旅行に行く方や留学に行く方は、付帯保険のあるクレジットカードを持っていると安心して海外を楽しむことができるでしょう。

クレジットカードに付帯している保険には、カードを持っているだけで保険適用される「自動付帯」と旅行・留学に関する費用をカードで支払うことで適用される「利用付帯」があります。

自動付帯の場合、年会費のかかるカードがほとんどなのですが、数少ない自動付帯&年会費無料のカードを厳選して紹介するので参考にしてください。

| カード名 | 付帯保険 | 年会費 |

|---|---|---|

| 学生専用ライフカード | 海外旅行傷害保険:最高2,000万円 ※在学中のみ | 永年無料 |

| エポスカード | 海外旅行傷害保険:最高500万円 | 永年無料 |

マイルが貯まる

マイルとは各航空会社が提供しているポイントプログラムのことで、マイルを貯めると航空券と交換できたり座席のクラスをアップグレードできたりします。

航空会社によって貯まるマイルは異なるので、マイルを重視してクレジットカードを選ぶ場合は「自分が貯めているマイルを貯められるかどうか」を必ず確認するようにしてください。

- ポイントではなくマイルが貯まるクレジットカードを選ぶ

- 貯まったポイントをマイルに交換できるクレジットカードを選ぶ

クレジットカードでマイルを貯める場合、この2通りの方法があるのですが、後者は必ずしも1ポイント=1マイルで交換できるわけではなかったり、手数料が発生したりするので注意が必要です。

ここでは、マイルが貯まるクレジットカードをまとめたので参考にしてください。

| カード名 | マイル還元率 | 年会費 | 特徴 |

|---|---|---|---|

| ANAアメックス | 0.5% | 7,700円 | 空港ラウンジが同伴者1名まで無料 |

| JALカード(navi) | 1.0%~2.0% | 在学中は無料 | 旅行傷害保険は自動付帯 |

海外で利用しやすい

クレジットカードを作る時に選ぶ国際ブランドによって、利用できる店舗・サービスや優待内容が変わってきます。

主な国際ブランドの国内外でのシェア率は以下の通りです。

| 国際ブランド | Visa | Mastercard® | JCB |

|---|---|---|---|

| 国内シェア率 | 50.8% | 17.8% | 28.0% |

| 海外シェア率 | 27.7% | 15.0% | 0.9% |

| 特徴 | ・知名度やシェア率において世界トップを誇るブランド ・アメリカ圏に強い | ・Visaに次ぐシェア率を誇る有名ブランド ・ヨーロッパ圏に強い | ・日本発の決済カードブランド、T&Eカードブランドの両方を兼ね備える ・JCBが自社発行するプロパーカードも使える |

日本国内ではどの国際ブランドも問題なく使えることがほとんどですが、海外ではJCBがあまり普及していないので利用できない可能性もあります。

また、コストコはMastercardしか利用できないので、コストコユーザーの方は覚えておいてくださいね。

海外旅行・留学に行く予定のある学生は、VisaかMastercard®を選んでおくと良いでしょう。

即日発行できるか

4つ目は「即日発行できるか」です。

この記事を読んでいる方の中には「クレジットカードを今すぐ発行しなければいけない」という方もいるでしょう。そのような学生におすすめなのが、即日発行可能なクレジットカードです。

- カード発行会社の店頭で直接申し込む

- ネットで申し込んでデジタルカードを発行する

イオンカードやエポスカードはカード発行会社で直接申し込めますが、時間や手間がかかってしまいます。

一方、ネット申し込みであれば、いつでもどこでも発行でき、すぐに利用開始できるカードもあるのでおすすめです。

即日発行できるカードは以下の通りです。

| カード名 | 利用開始スピード | 年会費 | ポイント還元率 |

|---|---|---|---|

| 三井住友カード(NL) | 最短10秒でカード番号を発行 ※即時発行ができない場合があります。 | 永年無料 | 0.5%~7% |

| JCB CARD W | 最短5分でバーチャルカードにて利用可能 | 無料 | 1.0~5.5% |

| セゾンパール・アメリカン・エキスプレス(R)・カード | 最短5分でデジタルカードにて利用可能 | 無料 | 0.5~1.0% |

大学生でも簡単!クレジットカードの作り方(学生向け)

続いて、大学生でも簡単にできるクレジットカードの作り方を説明していきます!

- 必要書類を準備する

- 公式サイトから申し込む

- 本人確認書類を提出する

- 審査結果を確認する

- カードを受け取る

詳しく見ていきましょう。

ステップ①必要書類を準備する

まずはクレジットカードを申し込むために必要な書類を準備していきましょう!具体的には、本人確認書類・引き落とし口座を用意してください。

- 運転免許証(運転経歴証明書)

- 各種健康保険証

- パスポート

- 在留カードまたは特別永住者証明書

- 個人番号カード

- 住民基本台帳カード(写真付き)

この中でも特に、運転免許証や個人番号カードなど、顔写真と個人情報を一緒に確認できる書類は申し込みがスムーズに進むのでおすすめです!

申し込みたいカード会社の公式サイトから、本人確認書類として有効な書類を確認しておくと安心ですよ。

もし自分の口座が用意できない場合は、コンビニ・ATMでも支払いできる「エポスカード」がおすすめです。

ステップ②公式サイトから申し込む

申し込むカードを決めて、本人確認書類・引き落とし口座を用意したら、早速公式サイトの申し込みフォームに入力していきましょう!

ほとんどのクレジットカードはオンライン申し込みが可能で、24時間いつでもどこでも手続きが行えます。

なお、申し込みフォームの内容はカード会社によって異なりますが、画面の指示に従ってミスが無いように入力していけば大丈夫ですよ。

ステップ③本人確認書類を提出する

申し込みフォームを送信したら、本人確認書類を提出します。書類をスマホなどで撮影して、その画像をアップロードしましょう。

クレジットカード会社によって本人確認書類と認められるものは異なるので、送信する前にもう一度確認しておくことをおすすめします。

本人確認書類をアップロードして、カード会社からメールを受信すれば申し込みは完了です!審査結果が届くまで待っていましょう。

ステップ④審査結果を確認する

審査が終了すると、メールまたは電話で審査結果が分かります。早ければ30秒ほどで審査結果が出るものもありますよ!

未成年の学生が申し込んだ場合は、保護者の電話確認が必要なこともあるので、申し込み完了~通知まで3日程度はかかると思っておきましょう。

保護者の確認が取れてから審査が開始されるので、早くクレジットカードを使いたい学生の方は、あらかじめ保護者に連絡が来ると伝えておくと良いですよ。

ステップ⑤カードを受け取る

無事に審査を通過したら、カードを受け取って利用開始します。

カードを受け取る方法は「郵送」「店頭窓口」「スマホ(デジタルカードの場合)」の3つです。

郵送の場合は審査通過~カードが届くまでに数週間かかることもあるので、急いでいる方はデジタルカードを発行しましょう。

クレジットカードは学生で収入なしでも作れる!

学生向けのクレジットカードの審査は、それほど厳しくありません。収入が少ない学生でもクレジットカードを利用できるように、ハードルが下げられているので安心してくださいね。

ここでは、審査に関する情報を紹介していきます。

- 未成年は保護者の同意が必要な場合がある

- 学生でも18歳以上なら審査通過の可能性がある

- クレヒスに傷がなければ審査を通過しやすい

- アルバイト・収入ゼロの学生でも審査通過は可能

- 不安ならプリペイドカード・デビットカードを選ぶ

それぞれ見ていきましょう。

未成年は保護者の同意が必要な場合がある

1つ目は「未成年は保護者の同意が必要な場合がある」ことです。

民法改正によって2022年4月から日本の成人年齢は20歳から18歳に引き下げられ、満18歳以上であれば保護者の同意が無くてもクレジットカードを作れるようになりました。

しかし、カード会社によっては今まで通り保護者の同意を求められるところもあるので覚えておきましょう。

- 申し込みフォームに保護者の連絡先を記入する

- カード会社側から保護者に確認の電話が来る

- 保護者が許可すればカード発行の手続きが開始する

上記の流れで、保護者の同意確認は行われます。同意確認がスムーズに行われると発行までの時間も短縮できるので、あらかじめ保護者に話を通しておくと良いですよ。

学生でも18歳以上なら審査通過の可能性がある

2つ目は「学生でも18歳以上なら審査通過の可能性がある」ことです。

クレジットカードには申し込み条件がありますが、「満18歳以上(高校生を除く)」としているところがほとんどです。例えば、VIASOカードやライフカードは以下のように決められています。

| クレジットカード | 審査条件 |

|---|---|

| VIASOカード | 18歳以上で本人または配偶者に安定した収入がある人、または18歳以上で学生の人(高校生を除く) |

| ライフカード | 日本に住んでいる高校生を除く18歳以上で、電話連絡が可能な人 |

ステータス性のあるゴールドカード・プラチナカードになると、社会人であることや一定の年収があることも申し込み条件に含まれますが、この記事で紹介したカードは全て学生でも申し込めますよ。

クレヒスに傷がなければ審査を通過しやすい

3つ目は「クレヒスに傷がなければ審査を通過しやすい」ことです。

クレヒスとはクレジットカードヒストリーの略で、過去のクレジットカード利用履歴や支払い状況、ローンの種類などが記録されているものを指します。

クレヒスは信用情報機関に登録されていて、クレジットカードやローンを利用するごとに自動で記録されます。

- クレジットカードやローンなどの支払いを滞納・延滞している

- 分割払いの支払いを滞納・延滞している

- 過去に債務整理の経験がある

もし、上記のような記録があった場合、審査に通りにくくなってしまうので、該当する方は滞納・延滞を解消してから申し込むことをおすすめします。

なお、自分のクレヒスを確認したい方は、信用情報機関の公式サイトから開示請求できますよ!

アルバイト・収入ゼロの学生でも審査通過は可能

4つ目は「アルバイト・収入ゼロの学生でも審査通過は可能」なことです。

学生向けのクレジットカードは基本的に審査で年収を重視していません。そのため、アルバイトや収入ゼロの学生でも審査に通過する可能性があります。

ただし、一般向けのカードは年収が見られることもあるので、収入に自信がない方は学生専用カードに申し込みましょう。

もちろん、学生専用カードでもクレヒスに問題がある方は審査に落ちてしまうこともあるので注意してください。

不安ならプリペイドカード・デビットカードを選ぶのも有効

5つ目は「不安ならプリペイドカード・デビットカードを選ぶのも有効」なことです。

審査に通るか不安な方や、そもそも学生でクレジットカードを持つのが心配な方は、プリペイドカードやデビットカードもおすすめです。

プリペイドカードは、事前にお金をチャージすればクレジットカードのように使えるカードで、銀行口座がなくても作れます。チャージした金額以上に使えないので、使い過ぎを防ぐことにも繋がります。

一方、デビットカードは、利用金額が支払った瞬間に口座から引き落とされる仕組みで、口座残高以上に利用できないのでクレヒスに傷を付けることがありません。デビットカードは基本的に審査がないので気軽に申し込めますよ。

クレジットカードを学生が持つ注意点

ここでは学生がクレジットカードを使う際に注意してほしいことを紹介します。

特に、初めてクレジットカードを持つ学生の方はしっかり確認してくださいね!

- クレジットカードを発行するには審査が必要

- 学生クレジットカードには年齢制限がある

- リボ払いは危険

- 利用限度額は低めに設定する

- 支払い遅延はクレジットヒストリー(信用情報)を傷つける

それぞれ見ていきましょう!

クレジットカードを発行するには審査が必要

1つ目は「クレジットカードを発行するには審査が必要」なことです。

クレジットカード会社による審査では、学校名・氏名・住所・勤務先情報・年収などの情報が求められます。

特に、勤務先情報などは実際に申し込み者本人が勤務しているのか確かめるために「在籍確認」が行われます。学生でも、アルバイト先に電話が来る可能性があるので覚えておきましょう。

しかし、最近はほとんどがインターネット入会になったので、電話で本人確認を行わないケースも多くなってきました。

インターネット上で手続きが完了するクレジットカードは即日発行が可能なものもあるので、審査が不安な方は即日発行できるカードを検討してみましょう。

学生クレジットカードには年齢制限がある

2つ目は「学生クレジットカードには年齢制限がある」ことです。

学生専用クレジットカードは、学校を卒業すると使えなくなってしまいます。卒業以降、新しいクレジットカードに申し込むか、新たなカードに自動で切り替わります。

例えば、楽天カード アカデミーは卒業年の6月に有効期限を更新した楽天カードが楽天から送られてきます。 切り替えの手続きは一切不要なので、「卒業後どうなるか」もカード選びの参考にしてみてくださいね。

リボ払いは危険

3つ目は「リボ払いは危険」なことです。

クレジットカードの支払い方法は、「一括払い」「分割払い」「リボ払い」の大きく3つに分けられます。

リボ払いは毎月決められた金額を支払っていく方法で、お金の管理がしやすくなるというメリットがあります。

しかし、リボ払いは利息が発生するので、トータルの支払い額は元値よりも多くなりますし、返済期間も長くなるので返済不能に陥ることもあります。収入が少ない学生のうちだけでも、リボ払いは避けるようにしましょう。

理想は一括払いですが、どうしても無理な場合は利息を確認したうえで分割払いを選ぶようにしてくださいね。

利用限度額は低めに設定する

4つ目は「利用限度額は低めに設定する」ことです。

学生は収入があまりないとカード会社も分かっているので、あらかじめ通常カードよりも利用限度額が低めに設定されます。

利用限度額を超えると、クレジットカードが利用できなくなるので、必要金額以上に使いすぎてしまうことはありません。

反対に、利用限度額が高くて不安な方は発行後に自分で限度額を下げることもできるので、是非利用してください。

支払い遅延はクレジットヒストリー(信用情報)を傷つける

5つ目は「支払い遅延はクレジットヒストリー(信用情報)を傷つける」ことです。

アルバイトなどの収入以上にカードを利用すると、支払日に銀行口座から引き落としできないことがあります。

その場合、クレヒスが傷ついて今後のクレジットカード・ローンの審査に通ることが難しくなってしまいます。また、最悪カードの契約を解消されてブラックリスト入りする可能性も否定できません。

自分の収入以上の金額を使うことは絶対にやめましょう。

学生にクレジットカードをおすすめする理由

クレジットカードについて解説してきましたが、日本ファイナンス協会の編集部は「学生はクレジットカードを持つべき」だと考えています。

そこで、クレジットカードを持つことでどのようなメリットがあるのかを紹介していきます!

- 利用するごとにポイントが貯まる

- 高額支払いを分割払いできる

- アプリで簡単に利用明細を確認できる

- ネットショッピングに使える

- 海外での支払いに使える

それぞれ見ていきましょう!

利用するごとにポイントが貯まる

1つ目は「利用するごとにポイントが貯まる」ことです。

クレジットカードは利用金額に応じてポイントが貯まるものがほとんどなので、現金よりもお得に支払うことができます。例えば、還元率1%のカードで毎月12万円を支払うと、1ヶ月あたり1,200円分のポイントが受け取れます!

さらに、よく利用する店舗で還元率がアップするカードを選ぶことによって、よりポイントが貯まりやすくなります。そのほかにも、クレジットカードから電子マネー・ポイントカードにチャージするとポイント二重取りも可能です。

貯まったポイントは、電子マネー・マイルに交換したりキャッシュバックしてもらったりと使い道はさまざまなので、今より充実した生活になること間違いなしですよ!

高額支払いを分割払いできる

2つ目は「高額支払いを分割払いできる」ことです。

クレジットカードには分割払い機能があるので、高額な買い物も数回に分けて支払うことができ、1回あたりの負担が軽減されます。

ただし、分割払いは手数料が発生するカード会社がほとんどです。分割払いを選ぶ前に必ず手数料を確認するようにしてください。

なお、分割払いをしても限度額以上にクレジットカードを利用することはできないので覚えておきましょう。

アプリで簡単に利用明細を確認できる

3つ目は「アプリで簡単に利用明細を確認できる」ことです。

クレジットカードの利用履歴はアプリやWebですぐに確認することができるので、安心&支出管理が簡単になります。

家計簿をいちいち付けなくても、いつ何にどのくらいの金額を使ったか把握できるため、使いすぎ防止にもなりますよ!

ネットショッピングに使える

4つ目は「ネットショッピングに使える」ことです。

クレジットカードは街中で利用するのも便利ですが、ネットショッピングの支払い手段としても非常に優秀です。

コンビニ支払い・銀行振り込みなどはわざわざ足を運ばなければいけない上に、手数料もかかります。

一方、クレジットカードならどこにいても手数料なしで支払えるので、ネットショッピングする方は1枚持っておくことをおすすめします!

海外での支払いに使える

5つ目は「海外での支払いに使える」ことです。

海外で買い物をする場合、現金を両替して使う方も多いと思いますが、多額の現金を持ち歩くのには危険が伴います。また、帰国した時に余っても使い道がなく困りますよね。

クレジットカードであれば、現金を盗難・紛失するリスクがなくなりますし、ポイントを貯めることもできます。

さらに、海外のATMで現金を引き出したい方はキャッシング枠のあるカード、保険料を節約したい方は海外旅行傷害保険が付帯しているカードを選べば、一石二鳥ですよ!

クレジットカード(学生向け)に関するよくある質問

最後に、学生向けクレジットカードに関するよくある質問に回答したので、参考にしてください。

クレジットカードのおすすめ(学生向け)まとめ

学生向けのクレジットカードおすすめを紹介してきましたが、いかがだったでしょうか?

初めてクレジットカードを作る学生の方でも、この記事で紹介したカードであればお得さと使いやすさを両立できます!

特に、三井住友カード(NL)は年会費が永年無料&ポイント還元率が高い&学生優待があるので是非申し込んでみてくださいね!

\ 大人気のクレジットカード! /